2022年第一季度沪铝整体重心大幅上移至22000线上方。3月末沪铝收至22730元/吨,一季度涨幅11.53%,伦铝收至3468美元/吨,涨幅23.28%,伦铝涨势更为显著。

供应方面,第一季度铝产业链价格全线上涨。国内铝土矿产量下滑,进口依赖度再度提升,至2月末进口量已经到达近2100万吨,累计同比增长23.31%,预计今年铝矿进口量将大幅超过2021年,且有望创历史新高。氧化铝受2月冬奥环保叠加广西疫情影响,山东、河南、山西持续大规模减产,价格经历大幅上行后开始部分回落。电解铝产能干扰因素偏少,河南、山西部分地区存在一定采暖需求,广西百色2月经历较强疫情冲击,当前产能修复基本到位。云南水电供应充裕,成为产能投放主力军。2月底规模投产并于3月中旬陆续释放44万吨左右,其他地区新增及复产规模约为12万吨左右。3月俄乌军事冲突,海外能源价格冲高回落,致欧洲冶炼厂减产总规模85万吨,未出现后续减产情况。

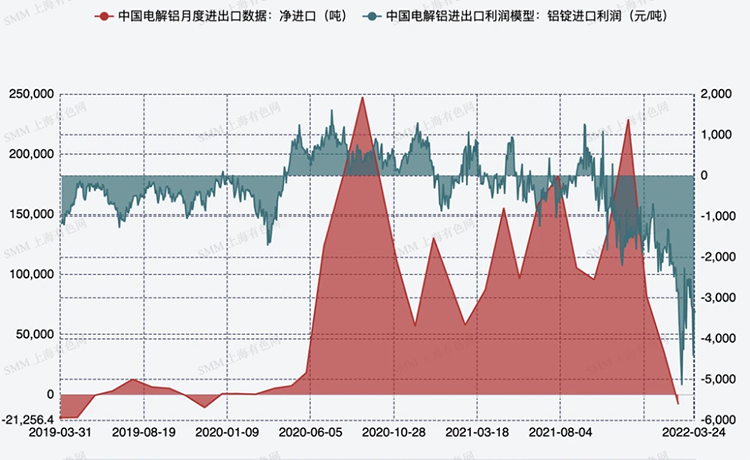

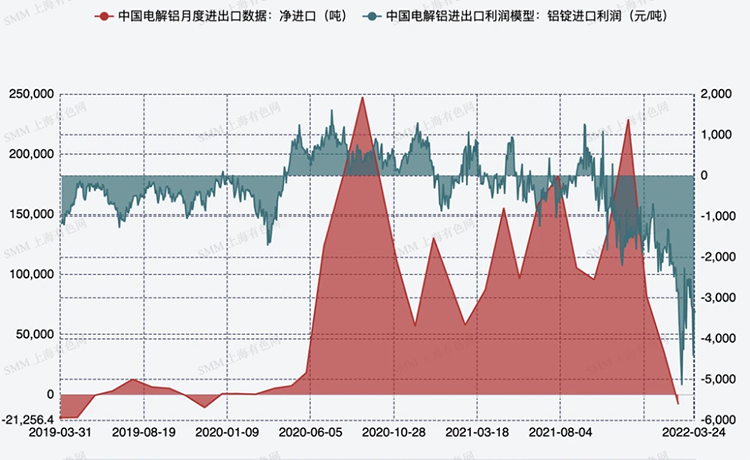

图1:电解铝的开工率和利润走势对比图(图片来源:上海有色网)

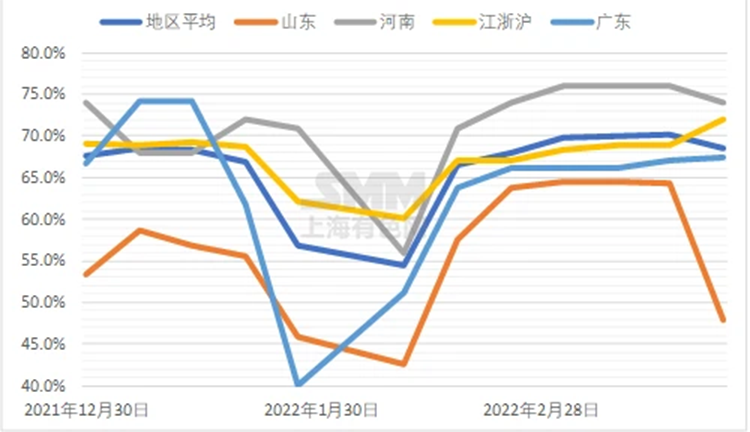

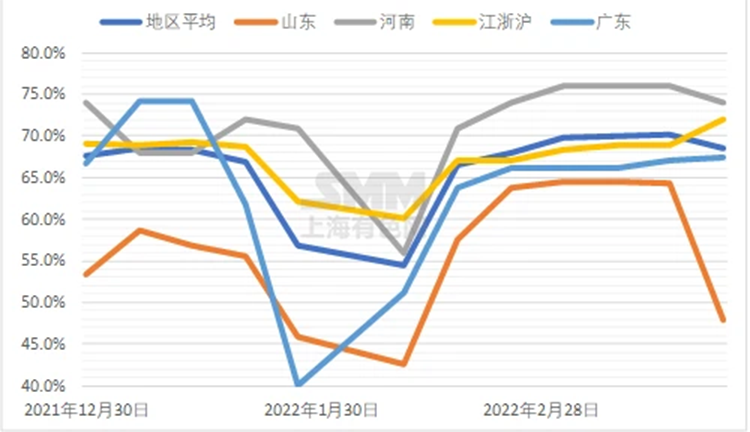

需求方面,因一季度高价作用下现货市场流通转紧缩,2月春节前下游提前备货基本到位,多数企业订单充裕、提前放假,部分大型铝箔企业春节不停工,随着冬奥结束环保管控松动,节后整体复工表现较为乐观。3月下旬铝价再创新高,国内铝下游加工企业成本压力加大,加工费大幅上调。近期受全国疫情大范围干扰,下游将面临物流不畅被动囤货的局面。当前全国铝行业平均开工率为68.9%,一季度下游整体开工率同往年相比波动幅度不大,铝型材、铝板带箔板块综合表现最为亮眼。

图2:2021和2022年国内铝加工企业分地区周度开工率对比(图片来源:上海有色网)

总体来看,2022年一季度利多因素交杂下铝价屡创新高。经历漫长的春节假期后,国内复工复产节奏速度较为平稳,受到干扰因素较少,市场关注焦点集中在俄乌军事冲突以及欧美相应制裁。海外在避险情绪主导下,LME铝价一度冲至13年新高,沪铝跟涨偏弱。3月末国内疫情大范围爆发,内外价差持续存在,国内铝型材出口利润大幅攀升,在成本激增、内需疲软的阶段,出口撑起了需求整体表现。从基本面整体来看,二季度电解铝或呈供给短缺迹象。一是各省复产集中释放将出现在三季度,国内年产量先紧后松态势基本确立;二是当前大幅度去库节奏主要是企业为防备物流干扰被动去库所致,难以佐证实际需求向好。今年地产、汽车板块数据偏弱,同时高铝价抑制作用下,二季度内需相对提升空间不大,旺季周期存在一定后移可能。但同时因为疫情等不确定性风险将形成阶段性影响,关注到今年光伏、轨交等领域表现仍较为强劲,若疫情开始好转,铝型材或引领下游需求率先复苏。预计二季度铝价高位存在支撑,整体表现易涨难跌。