一、核心逻辑回顾

四月份铝价呈现震荡下行的趋势,期间沪铝加权指数一度从最高22865点跌至最低20315 点,振幅 1945 点,主要驱动因素在于疫情对需求带来的负面影响。上海疫情贯穿了整个4月份,华东地区下游消费受到极大地干扰,由于华东地区是铝传统消费的三大集散中心之一,尤其是汽车、工业型材、合金等领域在国内下游消费中占据了重要位置,封城的举措导致产业链供应中断,无锡地区出库流量一度回落至春节的水平,表现很差,其他地区表现也一般,期间市场预期上海地区会有较好的修复,刺激了价格一波反弹,但是随后北京等其他一线城市也有出现感染的病例且上海地区防疫政策并未发生改变,维持清零的政策,缓解时间大幅延迟,市场情绪再度崩塌。

在此期间,供应方面,海外能源危机的边际影响力减弱,欧美地区暂无进一步的大规模减产,反而南美地区有公布复产计划,俄铝的新投产计划维持暂停的决定,海外供应稳定。

国内方面,4 月底运行产能达到约 4044.5 万吨的规模,较之3 月底环比增加了71.3万吨,产量的贡献需要延迟一个月的时间,4月份产量大概在330 万吨左右,同比增长转正,为 1.1%。

需求方面,由于疫情的抑制,4 月份表观需求增速为-5.38%,表现较差;房地产数据表现仍然较差,房屋成交、购地、新开工、竣工、施工等环节维持负增长,甚至房价目前也还在下跌的趋势中未有缓解,汽车产业链受产业链中断的干扰,4月份的消费和产量也大幅下滑;所以在当前产业基本面方面,目前铝价没有上涨的强驱动。

二、后市展望

进入五月份,铝价的博弈将会更加激烈,内外宏观经济政策的分化使得驱动因素更加复杂,供应和需求均强的情况下,铝现货市场博弈难度也会增大。影响市场的因素较多,下文从多个“分力”的“角逐”看后期“合力”该往哪个方向流动:

(一)供应端利空价格

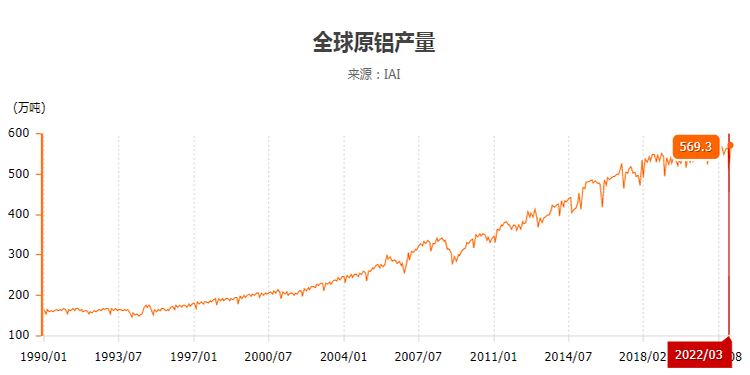

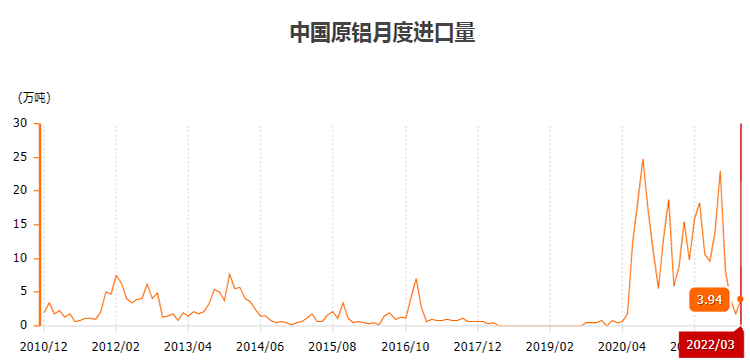

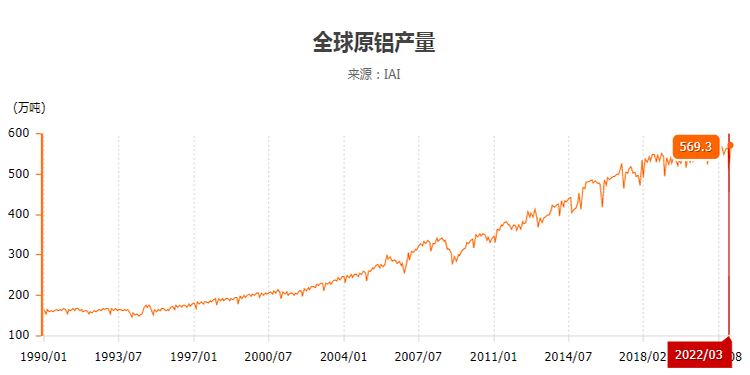

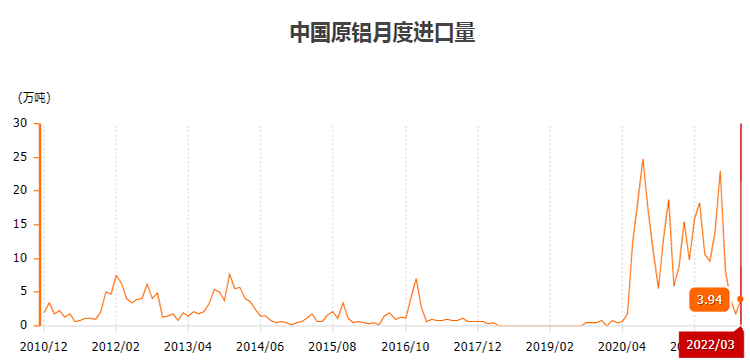

供应端正在逐步放量,海外能源危机的边际影响力减弱,欧美地区暂无进一步的大规模减产,反而南美地区有公布复产计划,俄铝的新投产计划维持暂停的决定,海外供应稳定;国内方面,4 月底运行产能达到约 4044.5 万吨的规模,较之3 月底环比增加了71.3万吨,产量的贡献需要延迟一个月的时间,4 月份产量大概在330 万吨左右,同比增长转正,为 1.1%;进出口方面,3 月份进口原铝 3.96 万吨,其中俄铝进口3.17万吨,彰显出全球铝在俄铝没减产的背景下做出的贸易流的重构,3 出口原铝4.23 万吨,一季度累计出口 7.3 万吨,主要是保税库的铝锭在内外价差较大的情况下的回流,不影响国内的内循环;所以从供应的角度看,4 月份国产铝锭超过去年同期,并且供应总量在5月份开始超过去年同期,去年有进口及抛储做补充,即国内可以实现供需盈余。

(二)需求中性偏强,阶段性好转

目前的需求实际上是非常利空价格的,但是阶段性的采购需求会对价格形成支撑,主要有几点因素:

首先,国内方面,利多的因素在于补库需求,尤其是当前是消费旺季。价格回落补库、五一长假前脉冲式备货、五一节后疫情缓解后的补库需求,毕竟当前是消费旺季,正处于季节性供需短缺的时候,虽然上海地区疫情尚未完全缓解,但是外溢的影响大幅减弱,且 48 小时核酸检测,检测站就像地铁站一样铺开,有利于经济活动的恢复,近期来看,苏锡常地区的消费基本恢复至往年同期水平;其次,海外库存对价格也起到支撑作用。LME 低库存的大背景下,海外供需较为紧张,LME 铝价支撑力度较强,尤其是当下 LME 仓库升水维持高位,中国出口的铝制品冲击压力受海运周期的影响,延迟;

最后,对价格不利的因素,目前地产行业的需求仍然较差,即便是消费旺季,华南地区的铝锭出库量仍然低于往年同期水平,弱势的趋势性较强。(三)成本端中性 利润保持稳定氧化铝供需双强,上行空间有限,下有成本支撑;煤炭目前在国家大力度保供稳价的作用下,弱势回落,内外价差巨大;预焙阳极阶段性维持强势,但是对铝成本贡献度略小;目前电解铝利润更多的是受铝价的影响,成本暂时起不到支撑的作用;(四)内外宏观政策分化总体利空

目前海外正处于美联储加息缩表的周期,流动性收窄对价格形成压力,且近期美元指数大幅上行,抛开欧洲地区拉跨的表现的影响,也反映出收割全球的趋势的力量较强,尤其是近期人民币汇率大幅贬值,带来的金融市场的压力可见一斑,所以海外的宏观对铝价形成压制;

国内方面,保经济的决心强力,如果上半年维持弱势,那么下半年刺激的手段将会更加激进,许多问题只有在持续的增长中才不会出现,目前政策力度集中在基建领域,铝相关的行业例如机械、光伏新能源、新能源汽车、家电耐用消费品领域等;地产方面,目前政策持续在回暖,持续地刺激政策出台拯救地产行业及地产公司,顶层设计也有趋于宽松的迹象,所以短期之内压力犹存,长期政策利好值得期待,毕竟房地产才是铝消费的大户。

综上所述,供给端利空、库存端利多、需求端中性偏多、成本端中性、宏观偏弱,预计五月份全球铝价大概率会维持高位震荡的局面,基本面数据的拐点预计发生在7月份左右,价格震荡区间预计在【19200,22400】的区间。